마스터카드(MA) 지불결제 혁신의 성장과 전망

회사 소개:

마스터카드(Mastercard Incorporated)는 1966년에 설립된 미국의 금융기술 기업입니다. 전 세계 210여 개국에서 운영되며, 계좌 보유자, 상인, 금융 기관 및 기업에 통합 지불 솔루션을 제공합니다. 지연 결제 신용, 예금 계좌 접근성 지원, 선불 카드 서비스, 상업용 신용/직불/선불 카드, 가상 카드 발급 등 혁신적인 서비스를 제공합니다. 또한 기업 간 결제, 기업 자금 관리 플랫폼, 글로벌 송금 서비스, 사이버 보안 및 데이터 분석 서비스까지 폭넓은 포트폴리오를 갖추고 있습니다.

주소: 2000 Purchase Street, Purchase, NY 10577, United States

전화번호: 914-249-2000

웹사이트: https://www.mastercard.com

섹터: 금융 서비스

산업: 신용 서비스

직원 수: 33,400명

투자 매력도:

- 지속적인 수익성 성장: 마스터카드의 연간 매출과 순이익이 지속적으로 증가하고 있습니다. 2020년부터 2023년까지 연평균 매출 성장률은 18%, 순이익 성장률은 20%를 기록했습니다.

- 강력한 브랜드 파워: 마스터카드는 글로벌 지불결제 시장을 선도하는 강력한 브랜드 중 하나입니다. 브랜드 인지도와 고객 신뢰도가 경쟁력의 원천입니다.

- 디지털 전환 수혜: 마스터카드는 전자상거래 및 모바일 결제 확산에 따른 수혜를 누리고 있습니다. 혁신적인 디지털 솔루션 제공으로 시장을 선도합니다.

- 안정적 현금 창출력: 마스터카드는 우수한 현금 창출 능력을 보유하고 있습니다. 영업활동을 통한 안정적인 현금흐름이 성장을 뒷받침합니다.

- 글로벌 시장 잠재력: 마스터카드는 신흥시장 성장 기회를 포착하며 해외 시장 진출을 가속화하고 있습니다. 새로운 잠재 고객 확보 및 사업 다각화가 기대됩니다.

재무 분석:

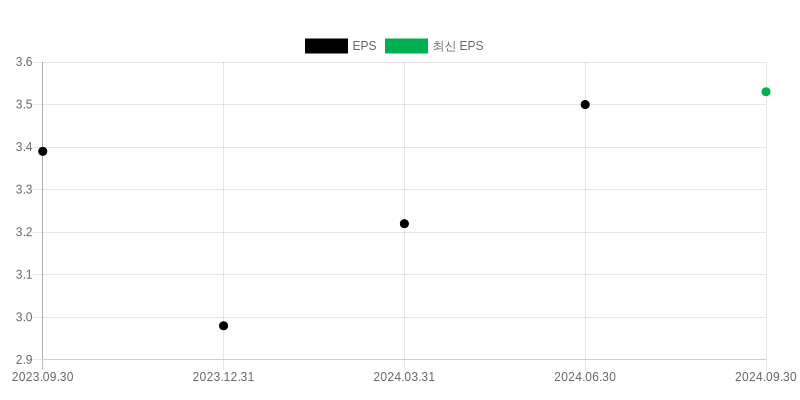

- EPS(주당순이익) 추이: 주당순이익은 2023년 9월 $3.39에서 2024년 9월 $3.53까지 완만한 상승세를 보였습니다. 비즈니스 성장세 지속을 시사합니다.

- 연간 실적 추이: 연간 매출과 순이익은 2020년부터 2023년까지 매년 가파르게 상승했습니다. 같은 기간 영업이익률도 52.81%에서 55.81%로 개선되며 수익성이 제고되었습니다.

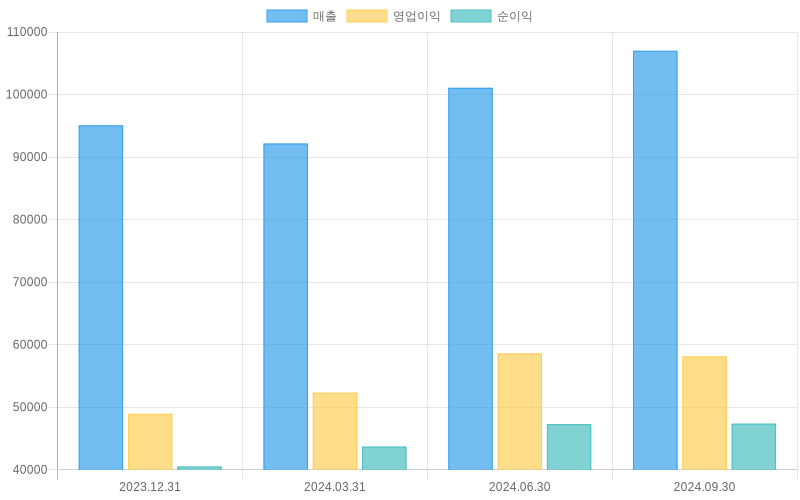

- 분기 실적 추이: 분기별 매출과 영업이익도 2023년 4분기 이후 지속적으로 증가세를 보이고 있습니다. 영업이익률이 54% 내외 수준을 유지하며 양호한 수익성을 시현 중입니다.

- 현금흐름 분석: 마스터카드의 최근 1년간 영업활동 현금흐름은 173,949.6억원을 기록하며 건실한 현금창출력을 과시했습니다. 투자와 재무활동 현금흐름은 적자였지만 영업활동 현금을 바탕으로 성장잠재력을 유지합니다.

- 종합 분석: 마스터카드는 글로벌 브랜드 파워와 디지털 혁신을 앞세워 지속 성장하고 있습니다. 연간 및 분기 실적이 개선되고 EPS 역시 상승세를 보이며, 현금흐름도 견조합니다. 향후 신흥시장 진출과 신규 서비스 확대로 성장 동력을 얻을 것으로 전망됩니다.

최신 뉴스:

최신 뉴스를 참고하면 해당 마스터카드 종목의 뉴스는 다음과 같습니다. 마스터카드는 최근 BNPL 기업 Klarna와 고가치 고객 군을 겨냥한 장기 세분시장 전략을 공개했습니다. 서비스 다각화와 함께 혁신적인 지불결제 솔루션을 확대한다는 계획입니다. 앞으로 마스터카드의 신용평가 모델과 지연결제 프로그램이 강화될 전망입니다.

다음 이벤트:

- 2025년 1월 9일 오전 0시 UTC: 배당 제외일

- 2025년 1월 29일 오후 1시 30분 UTC – 2025년 2월 3일 오후 1시 30분 UTC: 마스터카드 기업 실적 발표일

- 2025년 2월 7일 오전 0시 UTC: 배당금 지급일

주가 차트

주요 배당 정보

배당금 지급 이력

| 배당락일 | 지급일 | 기준일 | 배당금 | 종류 |

|---|---|---|---|---|

| 01/09/2025 | 02/07/2025 | 01/09/2025 | $0.76 | 현금배당 |

| 10/09/2024 | 11/08/2024 | 10/09/2024 | $0.66 | 현금배당 |

| 07/09/2024 | 08/09/2024 | 07/09/2024 | $0.66 | 현금배당 |

| 04/08/2024 | 05/09/2024 | 04/09/2024 | $0.66 | 현금배당 |

| 01/08/2024 | 02/09/2024 | 01/09/2024 | $0.66 | 현금배당 |

| 07/06/2023 | 08/09/2023 | 07/07/2023 | $0.57 | 현금배당 |

| 01/06/2023 | 02/09/2023 | 01/09/2023 | $0.57 | 현금배당 |

| 10/06/2022 | 11/09/2022 | N/A | $0.49 | 현금배당 |

| 07/07/2022 | 08/08/2022 | N/A | $0.49 | 현금배당 |

| 04/07/2022 | 05/09/2022 | N/A | $0.49 | 현금배당 |

최신 목표주가 정보

| 날짜 | 의견 | 애널리스트 | 투자의견 | 목표가 변경 |

|---|---|---|---|---|

| Oct-01-24 | Resumed | Oppenheimer | 시장수익률상회 | $591 |

| Sep-04-24 | 신규 | Compass Point | 중립 | $525 |

| Sep-03-24 | 하향 | Exane BNP Paribas | Outperform → Neutral | $470 |

| Jul-10-24 | 하향 | BofA Securities | Buy → Neutral | $505 → $480 |

| May-13-24 | 신규 | Piper Sandler | 비중확대 | $531 |

| Apr-11-24 | 신규 | TD Cowen | 매수 | $545 |

| Jan-11-24 | 상향 | Oppenheimer | Perform → Outperform | $510 |

| Dec-20-23 | 신규 | Monness Crespi & Hardt | 중립 | |

| Dec-05-23 | Resumed | BMO Capital Markets | 시장수익률상회 | $475 |

| Oct-20-23 | Resumed | UBS | 매수 | $475 |

| Oct-13-23 | 신규 | HSBC Securities | 보유 | $424 |

| Oct-12-23 | 신규 | Seaport Research Partners | 매수 | $465 |

| Jul-24-23 | 의견유지 | Barclays | 비중확대 | $437 → $470 |

| Jan-09-23 | 상향 | KeyBanc Capital Markets | Sector Weight → Overweight | $425 |

| Nov-29-22 | 신규 | Redburn | 중립 | |

| Oct-13-22 | 의견유지 | Deutsche Bank | 매수 | $440 → $375 |

| Aug-16-22 | 하향 | Daiwa Securities | Outperform → Neutral | $385 → $375 |

| May-18-22 | 신규 | Goldman | 매수 | $460 |

| Apr-29-22 | 하향 | Piper Sandler | Neutral → Underweight | $360 → $357 |

| Nov-18-21 | Resumed | UBS | 매수 | $448 |

마스터카드 최신뉴스 수집 보고서

Nasdaq 헤드라인 관련결과

Nasdaq 최신뉴스 + 인사이트

Finviz 실시간 뉴스 업데이트

실시간 뉴스 업데이트는 사이트와 시간차가 있을 수 있습니다.

채널 구독자님들을 위한 편의를 위해 대신 오늘날자 최신뉴스를 검색해드려요.

재무 정보

MA [재무정보 분석]

1. EPS(주당순이익) 추이

====================

2023.09.30: $3.39

2023.12.31: $2.98

2024.03.31: $3.22

2024.06.30: $3.50

2024.09.30: $3.53

2. 연간 재무정보 (단위: 억원)

====================

[최근 연간 실적 요약]

• 매출액: 364,422.96

• 영업이익: 203,396.16

• 순이익: 162,551.4

• 영업이익률: 55.81%

[연간 실적 추이]

2020.12.31

• 매출액: 222,170.52

• 영업이익: 117,336.12

• 순이익: 93,087.72

• 영업이익률: 52.81%

2021.12.31

• 매출액: 274,195.68

• 영업이익: 146,390.64

• 순이익: 126,135.24

• 영업이익률: 53.39%

2022.12.31

• 매출액: 322,881.24

• 영업이익: 178,073.28

• 순이익: 144,183.6

• 영업이익률: 55.15%

2023.12.31

• 매출액: 364,422.96

• 영업이익: 203,396.16

• 순이익: 162,551.4

• 영업이익률: 55.81%

3. 분기 재무정보 (단위: 억원)

====================

[최근 분기 실적 요약]

• 매출액: 106,997.88

• 영업이익: 58,138.08

• 순이익: 47,378.76

• 영업이익률: 54.34%

[분기 실적 추이]

2023.12.31

• 매출액: 95,076.96

• 영업이익: 48,961.44

• 순이익: 40,525.32

• 영업이익률: 51.50%

2024.03.31

• 매출액: 92,172.96

• 영업이익: 52,330.08

• 순이익: 43,719.72

• 영업이익률: 56.77%

2024.06.30

• 매출액: 101,073.72

• 영업이익: 58,602.72

• 순이익: 47,306.16

• 영업이익률: 57.98%

2024.09.30

• 매출액: 106,997.88

• 영업이익: 58,138.08

• 순이익: 47,378.76

• 영업이익률: 54.34%

4. 현금흐름 정보 (단위: 억원)

====================

• 영업활동 현금흐름: 173,949.6

• 투자활동 현금흐름: -19,616.52

• 재무활동 현금흐름: -137,765.76

매출 및 순이익 추이

주당순이익(EPS) 추이

기관투자자 정보 상위 10 ( 13F 보고서 )

기관 소유 비율

79.69%

총 발행 주식수

911 millions

기관 보유 총액

$383,234

| Owner Name | Date | Shares Held | Change (Shares) | Change (%) | Value (In 1,000s) |

|---|---|---|---|---|---|

| Vanguard Group Inc | 9/30/2024 | 76,801,836 | 446,634 | 0.585% | $40,553,673 |

| Blackrock, Inc. | 9/30/2024 | 69,285,044 | -533,450 | -0.764% | $36,584,582 |

| State Street Corp | 9/30/2024 | 35,288,912 | 257,312 | 0.735% | $18,633,604 |

| Jpmorgan Chase & Co | 9/30/2024 | 29,722,284 | 1,844,026 | 6.615% | $15,694,258 |

| Capital International Investors | 9/30/2024 | 21,567,202 | -71,623 | -0.331% | $11,388,130 |

| Fmr Llc | 9/30/2024 | 21,355,081 | 700,769 | 3.393% | $11,276,123 |

| Price T Rowe Associates Inc /Md/ | 9/30/2024 | 19,185,558 | -78,485 | -0.407% | $10,130,550 |

| Geode Capital Management, Llc | 9/30/2024 | 18,375,053 | 453,773 | 2.532% | $9,702,579 |

| Morgan Stanley | 9/30/2024 | 16,353,715 | 287,927 | 1.792% | $8,635,252 |

| Capital Research Global Investors | 9/30/2024 | 12,181,951 | -563,011 | -4.418% | $6,432,436 |

13-F 보고서란? SEC(증권거래위원회)에 제출되는 13-F 보고서는 대형 투자기관들의 주식 보유 현황을 공개하는 중요한 문서입니다. 이 보고서를 제출해야 하는 대상은 1억 달러가 넘는 고객 자산을 운용하는 전문 투자기관들입니다. 여기에는 금융지주사, 시중은행, 보험회사는 물론 뮤추얼펀드나 연금을 운용하는 자산운용사들이 모두 포함됩니다. 보고서의 특징 13-F 보고서에서 주목할 점은 일반 주식뿐만 아니라 전환우선주, 전환사채와 같은 주식 관련 증권의 보유 현황도 모두 공개한다는 것입니다. 다만 일반 회사채나 부동산, 예금 등 다른 자산은 보고 대상에서 제외됩니다. 제출 시기와 의미 이러한 기관투자자들은 매 분기가 끝난 후 45일 안에 보고서를 제출해야 하며, 대부분의 기관들은 마감 직전인 45일째 되는 날 즈음에 제출하는 경향이 있습니다. 이런 정보는 시장 참여자들이 큰 손인 기관투자자들의 움직임을 파악할 수 있게 해주는 중요한 지표가 됩니다.

📊 더 자세한 13F 보고서를 확인해보세요

기관 투자자들의 상세한 투자 현황과 분석을 확인할 수 있습니다